… men skapte en ny og større felle

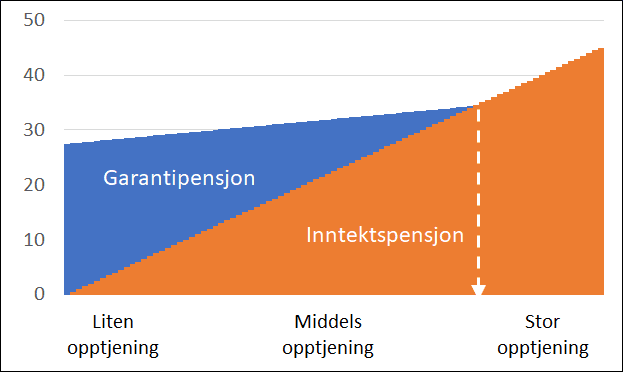

Vi tror at “pensjonseksperten” er et viktig talerør til alle som er interesserte i egen pensjon, selv om ikke alt – alltid – er like opplagt korrekt. Denne artikkelen fikk vi tilsendt, og anbefaler interesserte å lese også nettversjonen Teksten er: Minstepensjonsfella er et fenomen i det gamle pensjonssystemet som innebar at personer med mange års deltakelse i arbeidslivet endte opp med samme pensjon som personer uten pensjonsopptjening overhode. Jobbing ga seg altså ikke utslag i en økt pensjon. I de nye opptjeningsreglene skulle denne urimeligheten fjernes ved å innføre en Garantipensjon i stedet for det gamle særtillegget. Sammenhengen mellom Garantipensjon og Inntektspensjon framgår av figuren over og beskrives i en artikkel på hjemmesiden. Der forklares bl.a. hvor mye pensjonsopptjening man må ha for å passere knekkpunktet. Vi vier denne gangen hele resten av nyhetsbrevet til å beskrive noen helt praktiske konsekvenser for næringsdrivende, ansatte i privat sektor og ansatte i offentlig sektor av å befinne seg i den nye pensjonsfella. De pensjonskalkulatorene mange benytter, gir ingen informasjon om man befinner seg i fella eller hvor lenge man må fortsette å jobbe før man kommer ut. |

|

Regneeksempel for person født i 1963Mange av de parameterne som er relevante for regnestykket er ikke kjent før man begynner å nærme seg pensjonstidspunktet. Derfor må beregningene basere seg på estimater og antakelser som blir mer og mer presise etterhvert som man nærmer seg:

Det er nærliggende å benytte en person født i 1963 i eksempelet ettersom dette er det første årskullet som får opptjeningen fullt ut beregnet etter de nye reglene: En gift/samboende person i dette årskullet disponerer en garantipensjons- beholdning på 27,5 G. Med dagens grunnbeløp tilsier dette en pensjonsbeholdning på 2,79 millioner kroner. Dette er altså den pensjonsbeholdningen som kreves for at denne personen skal få en alderspensjon fra 67 år og livslangt tilsvarende verdien for minste pensjonsnivå som forventes å gjelde for gifte/samboende i 2030.Det er nærliggende å benytte en person født i 1963 i eksempelet ettersom dette er det første årskullet som får opptjeningen fullt ut beregnet etter de nye reglene. Dersom denne personen i et år har en inntekt på 4 G, så opptjenes en Inntektspensjonsbeholdning på 18,1% av 4 G, altså 0,72 G. Samtidig reduseres Garantipensjonsbeholdningen med 80% av dette, altså med 0,58 til 26,91 G. Nettoeffekten av opptjeningen er altså kun 0,14 G. Dette vil være tilfelle helt til denne personen har opptjent en Inntektspensjonsbeholdning på 34,37G, som altså blir knekkpunktet. Skulle omstendighetene endre seg dithen at personen skal forholde seg til høy sats for minste pensjonsnivå, så øker Garantipensjonsbeholdningen til 28,93 G og knekkpunktet forskyves til 36,16 G. |

|

Påvirker lønnsomheten av forsert uttakVi fortsetter med forutsetningene over. Personen er blitt 62 år. Han/hun har hatt mange år med lav pensjonsopptjening, men har fått høy lønn på slutten (7,1 G). Planen er uansett å fortsette å jobbe til 67 år. Ved 62 år er tilgjengelig Inntektspensjonsformue på 24,08 G og Garantipensjonsformuen er redusert til 8,23 G. Summen er tilstrekkelig til at minstekravet for uttak av 100% alderspensjon ved 62 er oppfylt. Det vil i så fall resultere i en månedlig pensjon på 13.400 kroner, hvorav 25% stammer fra garantipensjonen. Dersom han velger å vente med pensjonsuttaket til 67 år (balansert uttak), så er Inntektspensjonsformuen vokst til 34,37 G og Garantipensjonsformuen er null. Han befinner seg altså akkurat på knekkpunktet. Når vi sammenligner de to alternativene, så ser vi at et forsert uttak i dette tilfellet vil innebære utbetaling av omtrent 100.000 kroner i garantipensjon, som han ikke hadde kvalifisert for med et balansert uttak. Dette er altså ytterligere et tilfelle av at regelverket motiverer framtidige pensjonister til å ta valg som er uheldige for framtidig pensjonsøkonomi. |

|

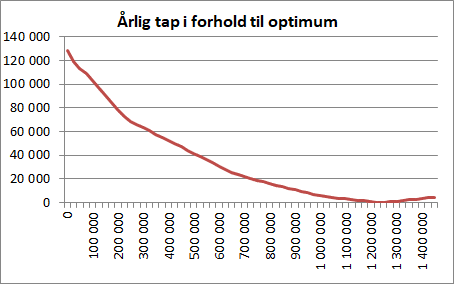

Fella påvirker optimal fordeling mellom lønn og utbytteEiere av AS kan ta ut verdiskapningen i form av lønn, utbytte eller en kombinasjon av begge. Hvilken fordeling som er optimal avhenger bl.a. av kjønn, Mange revisorer, regnskapsførere og andre rådgivere forholder seg til en sjablongmessig anbefaling som er basert på at pensjonsverdien av lønn inntil 7,1 G er 18,1%. Næringsdrivendes pensjonsopptjening kjennetegnes ofte ved at de har mange år med lav inntekt og derfor en lav pensjonsopptjening og vil aldri komme ut av fella. Derfor kan en optimalisering basert på feil betingelser innebære at man taper flere titusen hvert år. Les mer om pensjonsrådgivning for bedriftseiere her. |

Tjenestepensjon opptjent i offentlig sektor før 2020 skal samordnes med folketrygdenPersoner født i 1963 eller senere fikk fram til årsskiftet 2019/20 sin tjenestepensjon i offentlig sektor opptjent som en bruttopensjon, mens ansatte i tidligere årskull forblir i denne gamle modellen resten av sine yrkesaktive år. Basert på samlet medlemstid, gjennomsnittlig stillingsandel og sluttlønn kan man nå beregne bruttopensjonen. Denne bruttopensjonen skal imidlertid samordnes med opptjeningen i folketrygden. I mangel av at pensjonskalkulatorene klarer å beregne denne samordningen, forsøker mange å lage egne prognoser. Om man ikke tar høyde for at man fortsatt befinner seg i fella, så risikerer man å regne seg fram til en mye høyere pensjon enn det som er riktig. |